Cùng với sự phát triển của nền kinh tế, nhu cầu vay vốn ngày càng gia tăng của người dân, doanh nghiệp đã thúc đẩy quy mô tín dụng ngày càng lớn. Trong đó bên cạnh tín dụng chính thức có sự quản lý của Nhà nước còn có tín dụng phi chính thức, không có sự quản lý của Nhà nước, còn gọi là tín dụng đen.

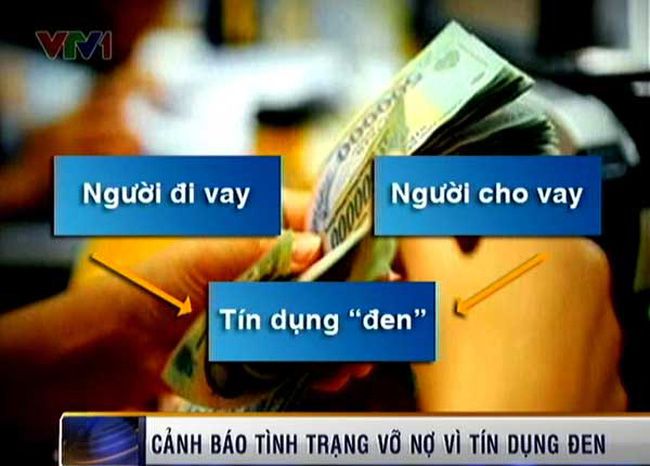

Ảnh minh họa: vtv.vn

Thời gian qua những vụ việc liên quan đến “tín dụng đen” xảy ra khá phổ biến, nổi lên là hoạt động cho vay lãi nặng. Ngoài việc làm cho người vay tiền lâm vào tình cảnh khánh kiệt về tài chính, hoạt động vay lãi, thu nợ còn trực tiếp làm gia tăng tỷ lệ các vụ án như cưỡng đoạt tài sản, đánh bạc, giết người… gây hoang mang dư luận; gây mất trật tự, an toàn xã hội.

“Tín dụng đen” được hiểu là hình thức cho vay, đi vay hoặc huy động vốn với lãi suất vượt mức lãi suất cho vay mà Nhà nước hay pháp luật quy định, được thực hiện bởi các cá nhân, nhóm người hoặc tổ chức kinh doanh dịch vụ tài chính.

Hiện nay có một số loại vay “tín dụng đen” phổ biến như: vay tiền gộp (hay còn gọi là vay “bát”), nghĩa là vay ngắn hạn, yêu cầu trả gốc và lãi hàng ngày. “Vay nóng”, trả lãi theo ngày, trả nợ gốc vào một thời điểm ấn định, sau đó có thể thỏa thuận gia hạn thêm. Một loại cho vay khác là cho vay mua xổ số (hay "đề đóm"), khi con nợ không có khả năng trả thì ép viết giấy nợ, tính lãi cao, sau đó ép phải chuyển nhượng nhà cửa, tài sản để trừ nợ... Ngoài ra, hiện nay cũng xuất hiện một số đối tượng, cơ sở lợi dụng hình thức cho vay trực tuyến, vay online thông qua các trang mạng, mạng xã hội, ứng dụng di động với cách tính lãi và lãi suất tương tự như các hình thức đã nêu. Lãi suất trong các trường hợp này được tính trung bình từ 146%/năm đến 547,5%/năm, cá biệt có vụ lãi xuất được tính tới 1095%/năm, cao gấp nhiều lần mức lãi suất tối đa 20%/năm theo quy định của Bộ luật dân sự.

Các đối tượng hoạt động “tín dụng đen” thường núp dưới vỏ bọc là các cơ sở kinh doanh, hội nhóm như: Các cơ sở cầm đồ, cơ sở kinh doanh dịch vụ đòi nợ thuê, công ty tài chính; các cơ sở, cá nhân có biểu hiện huy động vốn với lãi suất cao bất thường (chơi hụi, họ, phường…) và thường đưa ra các hình thức để thu hút vốn từ người dân như khuyến mãi, hoa hồng, huy động vốn để đầu tư, ủy thác đầu tư trái phiếu với lãi suất cao.

Theo thống kê của Ngân hàng Thế giới, khoảng 70% dân số Việt Nam chưa tiếp cận vốn ngân hàng. Số doanh nghiệp có khả năng tiếp cận nguồn vốn tín dụng chính thức cũng chỉ mới chiếm 1/3 tổng số doanh nghiệp. Trong khi người dân, doanh nghiệp khó tiếp cận vốn ngân hàng thì nguồn tín dụng phi chính thức lại luôn “rộng cửa” với thủ tục vay rất đơn giản, linh hoạt, không cần tài sản thế chấp, nguồn vốn dồi dào. Điều này lý giải vì sao tín dụng đen ngày càng bùng phát dù ngành Công an và Ngân hàng đã đẩy mạnh điều tra, truy quét, xét xử tội phạm cho vay nặng lãi, tín dụng đen.Tín dụng đen có các đặc điểm: là sự cho vay quen biết giữa các cá nhân; có địa lý gần nhau, chủ yếu xảy ra ở nông thôn; không theo chuẩn mực nào, chủ yếu là vay nóng; thủ tục vay đơn giản, có thể tiếp cận mọi lúc, mọi nơi, mọi yêu cầu, linh hoạt; món vay thường có giá trị nhỏ; tài sản đảm bảo cực kỳ đa dạng ( có thể là tivi, tủ lạnh, sổ đỏ, điện thoại,v.v.); có thể gia hạn nếu cần; cực kỳ rủi ro.

Theo ước tính của các chuyên gia kinh tế, tín dụng phi chính thức ở nước ta đang chiếm khoảng 20% tổng dư nợ tín dụng (khoảng 1,2 triệu tỷ đồng). Nguồn vốn này hiện có quy mô lên tới 500 nghìn tỷ đồng, tương đương 6-8% tổng dư nợ nền kinh tế. Tín dụng đen ngày càng hoành hành và phát triển dưới nhiều hình thức khác nhau, gây nhiều hệ lụy cho xã hội và bức xúc cho người dân.

Thống kê của Bộ Công an trong 5 năm từ 2015-2020, toàn quốc đã xảy ra 7.624 vụ phạm tội liên quan đến tín dụng đen, trong đó có 56 vụ giết người, 389 vụ cố ý gây thương tích, 629 vụ cướp tài sản, 836 vụ cưỡng đoạt tài sản, 1.809 vụ lừa đảo, 3.581 vụ lạm dụng tín nhiệm, 165 vụ hủy hoại tài sản.

Tình hình tín dụng đen cũng đã xảy ra phức tạp ở các địa phương và xảy ra chủ yếu ở địa bàn nông thôn. Đối tượng hoạt động “tín dụng đen” ở nông thôn chủ yếu hoạt động dưới các hình thức mở các cửa hiệu cầm đồ, kinh doanh dịch vụ tài chính không thuộc các ngành nghề kinh doanh có điều kiện như “dịch vụ tài chính”, “tư vấn tài chính”, “hỗ trợ tài chính” hoặc không mở cửa hiệu nhằm tránh sự quản lý, kiểm tra của Cơ quan Công an. Vay tiền của các đối tượng này chủ yếu là những thanh thiếu niên ham chơi, lười lao động, cần tiền sử dụng vào các tệ nạn xã hội như lô đề, cờ bạc, ma túy… Một số người dân vay tiền để đảo vốn ngân hàng, vay tiền để trả nợ, đầu tư kinh doanh hoặc do hoàn cảnh khó khăn cần tiền để giải quyết công việc nhưng không có tài sản thế chấp. Khi người vay không có khả năng trả nợ do lãi suất quá cao, các đối tượng đòi nợ thuê có hành vi đe dọa, hành hung, bạo lực gây phức tạp đến an ninh trật tự- an toàn xã hội.

Tình trạng tín dụng đen phát sinh bắt nguồn từ những nguyên nhân cơ bản sau:

Thứ nhất, kinh tế trong nước còn có khó khăn, nhiều cá nhân, doanh nghiệp, tổ chức gặp khó khăn về nguồn vốn, do đó đến vay vốn tại các cơ sở tín dụng đen, các điểm cho vay nặng lãi. Một bộ phận người dân, nhất là giới trẻ, không chịu làm việc, ham mê cá độ cờ bạc, game online đã vay nặng lãi để sử dụng vào mục đích ăn chơi không chính đáng của bản thân, khi cần thì lãi suất cao cũng chấp nhận vay.

Thứ hai, nhiều quy định của pháp luật còn thiếu và chưa đủ sức răn đe nên tình trạng lừa đảo từ tín dụng đen ngày càng gia tăng.

Thứ ba, các biện pháp kiểm soát của cơ quan quản lý nhà nước nhằm đẩy lùi tín dụng đen chưa phát huy hiệu quả. Thậm chí, tín dụng đen ngày càng nở rộ và biến tướng sang hình thức cho vay online với mức lãi suất lên tới vài trăm % mỗi năm. Đặc biệt, dưới sự hỗ trợ của công nghệ, người vay và người cho vay chỉ cần đăng nhập vào ứng dụng công nghệ là có thể tiến hành giao dịch vay mượn.

Thứ tư, chế tài xử lý các đối tượng cho vay nặng lãi, đòi nợ thuê chưa tương xứng với tính chất, mức độ vi phạm, chưa đủ sức răn đe. Sự quan tâm vào cuộc của chính quyền cơ sở, một số cơ quan chức năng chưa đúng mức.

Người dân tìm đến nguồn tín dụng đen bất chấp lãi suất vay rất cao do không thể vay từ ngân hàng, công ty tài chính… với những quy định ngặt nghèo, thời gian kéo dài. Nhu cầu chi tiêu của người dân như đóng tiền trọ, chữa bệnh, đóng học phí cho con… là không thể trì hoãn, từ đó, họ tìm đến tín dụng đen, dù bản thân không chắc được khả năng trả nợ. Thực tế cho thấy, những người tìm đến tín dụng đen phần nhiều đều trong hoàn cảnh bế tắc, công việc bấp bênh, đa số không có bảo hiểm y tế.

Hậu quả của tín dụng đen rất lớn đối với xã hội, gây bất an đối với người dân, bất lực đối với nhà quản lý. Lãi suất vay của tín đụng đen thường cao ngất ngưởng, khả năng người vay không trả được nợ là rất lớn. Khi con nợ không thể trả nợ được, lập tức sẽ bị khủng bố tinh thần, bị hành hung, gây mất ổn định xã hội. Phần lớn các đối tượng đứng đằng sau hoạt động tín dụng đen phần lớn là dân giang hồ, sẵn sàng dùng biện pháp mạnh, phi pháp để đòi nợ, càng đẩy bất ổn xã hội lên cao hơn. Sự tồn tại của hình thức tín dụng đen cũng không đóng góp được cho ngân sách nhà nước.

Để nâng cao hiệu quả đấu tranh phòng chống hoạt động “ tín dụng đen” và tội phạm liên quan đến “ tín dụng đen”, thời gian tới các cơ quan quản lý cần tập trung triển khai hai nhóm giải pháp trọng tâm sau:

Thứ nhất, hoàn thiện chính sách, pháp luật đấu tranh phòng chống hoạt động “ tín dụng đen” và tội phạm liên quan đến “ tín dụng đen”.

Để giảm thiểu hoạt động tín dụng đen nói chung, đấu tranh phòng chống hoạt động “ tín dụng đen” và tội phạm liên quan đến “ tín dụng đen” nói riêng, giải pháp hoàn thiện chính sách, pháp luật đóng vai trò đặc biệt quan trọng.

Hiện nay Bộ luật Dân sự, Bộ luật Hình sự, Luật Xử lý vi phạm hành chính và các văn bản quy định chi tiết thi hành đã có nhiều quy định làm cơ sở cho việc hạn chế hoạt động "tín dụng đen", cho vay nặng lãi. Bộ luật Dân sự năm 2015 dành riêng Mục 4, Chương XVI để quy định về Hợp đồng vay tài sản, bao gồm quyền, nghĩa vụ của bên vay, bên cho vay; việc chuyển giao quyền sở hữu, sử dụng tài sản vay; lãi suất cho vay; hình thức hợp đồng vay và các hình thức họ, hụi, biêu, phường. Trong đó, để kiểm soát các vấn đề liên quan đến việc cho vay nặng lãi, Ðiều 468 Bộ luật Dân sự năm 2015 quy định cụ thể về mức trần của lãi suất cho vay. Cụ thể như sau: Mức lãi suất vay do các bên tự thỏa thuận và không được vượt quá 20%/năm của khoản tiền vay (trừ trường hợp luật khác có liên quan quy định khác và mức trần lãi suất này sẽ do Ủy ban Thường vụ Quốc hội điều chỉnh tùy tình hình thực tế). Còn đối với trường hợp lãi suất theo thỏa thuận vượt quá lãi suất giới hạn (20%/năm/khoản tiền vay) thì mức lãi suất vượt quá không có hiệu lực. Trường hợp các bên có thỏa thuận về việc trả lãi, nhưng không xác định rõ lãi suất và có tranh chấp về lãi suất thì lãi suất được xác định bằng 50% mức lãi suất giới hạn tại thời điểm trả nợ. Ngoài ra, với hình thức tổ chức họ, hụi, biêu, phường (sau đây gọi chung là họ), đối với trường hợp tổ chức họ có lãi thì mức lãi suất phải tuân theo quy định của Bộ luật Dân sự và pháp luật cũng nghiêm cấm việc tổ chức họ dưới hình thức cho vay nặng lãi.

Bộ luật Hình sự năm 2015, đã quy định về tội cho vay nặng lãi trong giao dịch dân sự tại Ðiều 201. Theo đó, hành vi cho vay nặng lãi chỉ cấu thành tội phạm khi có đủ hai dấu hiệu: (1) lãi suất gấp 5 lần trở lên của mức lãi suất cao nhất quy định tại Bộ luật Dân sự; (2) thu lợi bất chính từ 30 triệu đồng đến dưới 100 triệu đồng hoặc đã bị xử phạt vi phạm hành chính về hành vi này hoặc đã bị kết án về tội này, chưa được xóa án tích mà còn vi phạm. So với quy định tại Ðiều 163 - Tội cho vay nặng lãi của Bộ luật Hình sự năm 1999, Ðiều 201 đã được sửa đổi theo hướng, hạ số lần lãi suất cho vay so với mức lãi suất cao nhất quy định tại Bộ luật Dân sự từ 10 lần xuống 5 lần; thay thế tình tiết "có tính chất chuyên bóc lột" bằng tình tiết "thu lợi bất chính từ 30 triệu đồng đến dưới 100 triệu đồng hoặc đã bị xử phạt vi phạm hành chính về hành vi này hoặc đã bị kết án về tội này, chưa được xóa án tích mà còn vi phạm". Ðồng thời, về hình phạt, Bộ luật Hình sự năm 2015 sửa đổi, bổ sung theo hướng thay thế cách tính mức phạt tiền "từ một lần đến 10 lần số tiền lãi" bằng mức tiền cụ thể từ 50 triệu đồng đến 200 triệu đồng.

Nghị định số 167/2013/NÐ-CP ngày 12-11-2013 của Chính phủ quy định xử phạt vi phạm hành chính trong lĩnh vực an ninh trật tự, an toàn xã hội; phòng, chống tệ nạn xã hội; phòng cháy và chữa cháy; phòng, chống bạo lực gia đình đã có những quy định cụ thể về hành vi vi phạm và thẩm quyền xử phạt đối với các hành vi vi phạm liên quan đến cho vay nặng lãi và các hành vi vi phạm khác về an ninh trật tự, an toàn xã hội, như: Xử phạt đối với hành vi "cho vay tiền có cầm cố tài sản, nhưng lãi suất cho vay vượt quá 150% lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm cho vay". Bên cạnh đó, xử phạt đối với các hành vi: sử dụng người không có đủ điều kiện, tiêu chuẩn vào làm việc trong các cơ sở kinh doanh có điều kiện về ANTT; kinh doanh không đúng ngành, nghề, địa điểm ghi trong giấy chứng nhận đủ điều kiện về ANTT; hoạt động kinh doanh ngành, nghề có điều kiện về ANTT mà không có giấy chứng nhận đủ điều kiện về ANTT. Tất cả các hành vi nêu trên đều là hành vi vi phạm "các quy định về quản lý ngành, nghề kinh doanh có điều kiện về ANTT", được áp dụng để xử phạt đối với các cá nhân, tổ chức kinh doanh, hoạt động trong các ngành nghề kinh doanh có điều kiện về ANTT, trong đó có ngành nghề kinh doanh dịch vụ đòi nợ.

NHNN đã liên tục rà soát, điều chỉnh, bổ sung các quy định về cho vay. Cụ thể, NHNN đã ban hành Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 quy định về hoạt động cho vay của tổ chức tín dụng, trong đó có các quy định về hoạt động cho vay tiêu dùng và Thông tư số 43/2016/TT-NHNN ngày 30/12/2016 quy định về cho vay tiêu dùng của các công ty tài chính, nhằm giúp người dân tiếp cận được nguồn vốn từ kênh chính thức, hạn chế việc phải tiếp cận tín dụng từ nguồn tín dụng đen.

Tuy nhiên vẫn còn nhiều quy định về chính sách, pháp luật cần phải tiếp tục hoàn thiện.

Một là, bổ sung, sửa đổi một số quy định về pháp luật hành chính trong lĩnh vực an ninh, trật tự:

- Hiện nay quy định về tính mức lãi suất làm căn cứ cho việc xử phạt vi phạm hành chính đối với hành vi cho vay tiền có cầm cố tài sản tại điểm d khoản 3 Ðiều 11 Nghị định số 167/2013/NÐ-CP do Bộ Công an chủ trì xây dựng, trình Chính phủ ban hành (vượt quá 150% lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm cho vay) đến nay đã không còn phù hợp quy định về lãi suất cho vay theo quy định của Bộ luật Dân sự năm 2015 (20%/năm/khoản tiền vay). Hơn nữa, quy định này không còn phù hợp quy định của Bộ luật Hình sự năm 2015; chưa điều chỉnh được hết các hành vi vi phạm trong giao dịch cho vay (hiện nay, nhiều trường hợp cho vay không cần cầm cố tài sản, chỉ cần chứng minh nhân dân, thẻ căn cước công dân, hộ khẩu hoặc giấy tờ tùy thân khác hay hình thức bốc họ…).

Chính phủ cần xem xét sửa đổi, bổ sung Nghị định số 167/2013/NÐ-CP để khắc phục những bất cập nêu trên.

- Chính phủ cần sửa đổi, bổ sung Nghị định 96/2016/NĐ-CP ngày 01/07/2016 quy định điều kiện về an ninh trật tự đối với một số ngành, nghề đầu tư kinh doanh có điều kiện, trong đó sửa đổi, bổ sung các quy định tại Điều 9 Nghị định 96/2016/NĐ-CP về các điều kiện về an ninh, trật tự đối với kinh doanh dịch vụ cầm đồ; Điều 10 Nghị định 96/2016/NĐ-CP về các điều kiện về an ninh, trật tự đối với kinh doanh dịch vụ đòi nợ.

- Bộ Tư pháp và các bộ, ngành cần có các Thông tư hướng dẫn thực hiện Nghị định số 19/2019/NĐ-CP ngày 19/02/2-019 của Chính phủ về họ, hụi, biêu, phường để bảo đảm cơ sở pháp lý cho các giao dịch này phù hợp hệ thống pháp luật hiện hành.

Hai là, Ban hành Nghị quyết của Hội đồng Thẩm phán Tòa án nhân dân tối cao hướng dẫn việc áp dụng thống nhất pháp luật trong xét xử Điều 201 Bộ luật Hình sự về tội “Cho vay lãi nặng trong giao dịch dân sự”.

Hành vi cho vay nặng lãi là hành vi gây nguy hiểm cho xã hội, là nguyên nhân làm gia tăng tội phạm khác như: tội như Cố ý gây thương thương tích, tội Cướp tài sản hoặc tội Cưỡng đoạt tài sản làm ảnh hưởng xấu; gây mất trật tự trị an ở địa phương. Việc xử lý bằng biện pháp hình sự thời điểm hiện nay đối với tội phạm "Cho vay nặng lãi trong giao dịch dân sự" là hết sức cần thiết và có tác dụng giáo dục dăn đe phòng ngừa.

Tuy nhiên, việc xử lý hình sự đối với loại tội này hiện nay gặp rất nhiều khó khăn do Điều 201 BLHS 2015, quy định cấu thành cơ bản của Tội này là: "...lãi suất cao gấp 05 lần trở lên của mức lãi suất cao nhất quy định trong Bộ luật dân sự, thu lợi bất chính từ 30 triệu đồng... ". Điều luật quy định như vậy có nhiều cách hiểu và áp dụng khác nhau chưa thống nhất, nhiều địa phương còn lúng túng trong việc xử lý về hành vi cho vay nặng lãi trong giao dịch dân sự.

Tội cho vay nặng lãi trong giao dịch dân sự của BLHS năm 2015 được xếp ở nhóm tội xâm phạm trật tự quản lý kinh tế mà cụ thể là trật tự trong lĩnh vực kinh doanh tiền tệ. Người phạm tội dùng tiền để kinh doanh bất hợp pháp. Hành vi cho người khác vay tiền dưới nhiều hình thức khác nhau như: Vay, mượn hoặc ký nợ, thông qua hình thức hợp đồng viết hoặc thỏa thuận bằng miệng với mức lãi suất vi phạm quy định. Cụ thể: Khoản 1 của Điều 201 BLHS 2015 quy định cấu thành cơ bản của loại tội này là: "Người nào trong giao dịch dân sự mà cho vay với lãi suất cao gấp năm lần trở lên của mức lãi suất cao nhất quy định trong Bộ luật dân sự, thu lời bất chính từ 30 triệu đồng đến dưới 100 triệu đồng hoặc đã bị xử phạt vi phạm hành chính về hành vi này hoặc đã bị kết án về tội này, chưa được xóa án tích mà còn vi phạm..." Như vậy, theo quy định trên thì người cho người khác vay với lãi suất cao với mức lãi suất gấp 05 lần trở lên của mức lãi suất cao nhất quy định trong Bộ luật dân sự. Trong đó, Khoản 1 Điều 468 BLDS 2015 quy định các bên có thỏa thuận về lãi suất theo thỏa thuận không được vượt quá 20%/năm của khoản vay. Ngoài điều kiện về lãi xuất, hành vi phạm tội trên còn phải có đủ một trong các điều kiện sau: Một là, thu lợi bất chính từ 30 triệu đồng đến dưới 100 triệu đồng; hai là, đã bị xử phạt vi phạm hành chính về hành vi này nhưng trong thời hạn là mười hai tháng; ba là, đã bị kết án về tội này, chưa được xóa án tích mà còn vi phạm.

Đối với các điều kiện "đã bị xử phạt vi phạm hành chính về hành vi này hoặc đã bị kết án về tội này, chưa được xóa án tích mà còn vi phạm", thì quy định của pháp luật rõ ràng, cách hiểu đều thống nhất. Riêng điều kiện thu lợi bất chính thì còn cách hiểu thu lợi bất chính từ 30 triệu đồng trở lên chưa được thống nhất. Trên thực tế, khi chứng minh số tiền thu lợi để xử lý đối tượng cho vay nặng lãi, các đối tượng cho vay thường dùng các thủ đoạn tinh vi để trốn tránh, lách luật như: Hợp đồng vay nợ không ghi thỏa thuận về lãi suất, bên cho vay khâu trừ luôn tiền lãi và gộp cả lãi và gốc thành số tiền nợ ghi trong hợp đồng, vì vậy khó khăn trong việc xác định lãi xuất vi phạm quy định và số tiền thu lợi bất chính để xử lý; hoặc bên cho vay yêu cầu người vay viết giấy vay nhận tiền với số lượng tiền từ 10 triệu đồng đến dưới 30 triệu đồng, thời gian phải thanh toán tiền vay từ 30 ngày đến 40 ngày, giấy viết không ghi mức lãi suất mà mức lãi suất các bên thỏa thuận bằng miệng với mức 05 nghìn đồng/01 triệu đồng/01 ngày; trường hợp cho vay số lượng tiền lớn thì thời gian thanh toán không nhiều ngày. Trong khi đó điều kiện để cấu thành tội phải là thu lời bất chính từ 30 triệu đồng đến dưới 100 triệu đồng, do vậy số tiền thu lợi bất chính đều dưới 30 triệu. Mặt khác cách hiểu quy định thu lợi bất chính từ 30 triệu đồng có nhiều quan điểm khác nhau:

Quan điểm thứ nhất cho rằng số tiền thu lợi bất chính từ 30 triệu đồng trở lên là số tiền này được tính của tất cả các hợp đồng cho vay cộng lại để làm căn cứ khởi tố, truy tố và xét xử, không được trừ phần tiền thu lợi từ 20% của giá trị tài sản vay.

Quan điểm thứ hai cho rằng số tiền thu lợi bất chính từ 30 triệu đồng trở lên được tính trên cơ sở tiền thu lợi từ 20% của giá trị tài sản vay và được tính trên từng hợp đồng vay để xác định cấu thành tội phạm.

Quan điểm thứ ba cho số tiền thu lợi bất chính từ 30 triệu đồng trở lên được tính trên cơ sở đã trừ phần thu lợi từ 20% của giá trị tài sản vay được pháp luật bảo vệ và được tính trên từng hợp đồng vay để xác định cấu thành tội phạm, không được tính trên tổng các hợp đồng vay để xác định cấu thành tội. Bởi lẽ trong khi áp dụng pháp luật người tiến hành tố tụng có thể được áp dụng biện pháp tương tự, như xác định cấu thành cơ bản của tội Trộm cắp tài sản, tội Lừa đảo chiếm đoạt tài sản (trường hợp chưa có tiền sự, tiền án về hành vi chiếm đoạt tài sản) mà tài sản trộm cắp, tài sản lừa đảo phải có giá trị từ 02 triệu đồng trở lên. Đối với lần trộm cắp tài sản, lần lừa đảo chiếm đoạt tài sản trị giá dưới 02 triệu đồng thì không cấu thành tội.

Thực tế hiện chưa có hướng dẫn của Hội đồng Thẩm phán TAND tối cao hoặc hướng dẫn của Ủy ban Thường vụ của Quốc hội nên việc áp dụng xử lý đối với loại tội này gặp nhiều vướng mắc. Khi xác định hành vi cho vay lãi có cấu thành tội cho vay lãi nặng trong giao dịch dân sự hay không thì phải dựa trên căn cứ số tiền thu lợi bất chính của từng hợp đồng vay sau khi đã được trừ phần thu lợi từ 20% của giá trị tài sản vay được pháp luật bảo vệ để làm căn cứ xác định cấu thành tội; không được tính số tiền thu lợi bất chính trên tổng số các hợp đồng cho vay; cần phải áp dụng biện pháp tương tự về cách tính từng lần như tội trộm cắp tài sản hoặc tội lừa đảo chiếm đoạt tài sản.

Để đáp ứng đòi hỏi thực tiễn của xã hội, kịp thời ngăn ngừa hành vi cho vay nặng lãi và thống nhất trong việc áp dụng pháp luật, giúp địa phương tháo gỡ khó khăn vướng mắc trong việc xử lý hành vi cho vay nặng lãi. Đề nghị Hội đồng Thẩm phán TAND cao sớm có văn bản hướng dẫn việc áp dụng pháp luật đối với tội Cho vay lãi nặng trong giao dịch dân sự theo hướng: Người nào trong giao dịch dân sự mà cho vay với lãi suất cao gấp 05 lần trở lên của mức lãi suất cao nhất quy định trong Bộ luật dân sự, thu lợi bất chính từ 30 triệu đồng đến dưới 100 triệu đồng, tiền thu lợi bất chính của từng hợp đồng vay sau khi đã được trừ phần thu lợi từ 20% của giá trị tài sản vay được pháp luật bảo vệ để làm căn cứ xác định phạm tội hay không phạm tội;

Đồng thời Tòa án nhân dân tối cao chỉ đạo, hướng dẫn Tòa án nhân dân các cấp đơn giản hóa thủ tục, đẩy nhanh tiến độ giải quyết các vụ án dân sự có liên quan đến vay mượn tài sản, đảm bảo quyền và lợi ích hợp pháp của người dân.

Ba là, Bổ sung, sửa đổi các quy định pháp luật trong lĩnh vực ngân hàng, tài chính, tiền tệ:

- Chính phủ ban hành Nghị định sửa đổi, bổ sung Nghị định số 141/2006/NĐ-CP ngày 22/11/2006 về ban hành Danh mục mức vốn pháp định đối với các tổ chức tài chính vi mô; Xây dựng Kế hoạch triển khai Đề án củng cố và phát triển hệ thống Qũy tín dụng nhân dân đến năm 2020, định hướng đến năm 2030 theo Quyết định số 209/QĐ-NHNN ngày 31/01/2019 của Thống đốc NHNN, đảm bảo các tổ chức tài chính vi mô và hệ thống Quỹ tín dụng nhân dân hoạt động an toàn, bền vững, đúng mục tiêu, góp phần đáp ứng ngày càng đầy đủ, kịp thời hơn nhu cầu vay vốn tiêu dùng phục vụ đời sống của người dân.

- Chính phủ ban hành Nghị định thay thế Quyết định 28/2015/QĐ-TTg ngày 21/7/2015 về tín dụng đối với hộ mới thoát nghèo (kết thúc thực hiện năm 2020) theo hướng mở rộng đối tượng cho vay trong đó có cho vay tiêu dùng đối với các hộ mới thoát nghèo, tạo điều kiện cho đối tượng này được tiếp tục tiếp cận vốn phục vụ nhu cầu đời sống, hạn chế các hộ dân tìm đến nguồn tín dụng đen.

- Ngân hàng Nhà nước sửa đổi Thông tư 43/2016/TT-NHNN của Ngân hàng Nhà nước về cho vay tiêu dùng của các công ty tài chính nhằm kiểm soát chặt chẽ hoạt động của các công ty tài chính, tăng cường quản lý nhà nước về hoạt động của loại hình này thông qua quản lý về quy mô, điều kiện kinh doanh, phạm vi địa bàn hoạt động, khuôn khổ lãi suất,… để ngăn chặn tình trạng và nguy cơ mất an toàn và tiếp tay cho tín dụng đen hoạt động; tăng cường vai trò trách nhiệm, quyền hạn của NHNN chi nhánh các tỉnh, thành phố.

- Ngân hàng Nhà nước sửa đổi Thông tư 39/2016/TT-NHNN quy định về hoạt động cho vay của tổ chức tín dụng đối với khách hàng nhằm quy định tách bạch hoạt động cho vay phục vụ đời sống và cho vay tiêu dùng cá nhân của các Ngân hàng thương mại, tạo điều kiện để các ngân hàng mở rộng cho vay tiêu dùng cá nhân.

- Ngân hàng Nhà nước ban hành các quy định về cho vay cầm cố bằng sổ tiết kiệm

Các tổ chức tín dụng cần mởi rộng, đa dạng hóa các sản phẩm tín dụng ngân hàng để người dân dễ dàng tiếp cận.

Thứ hai, tăng cường quản trị xã hội để đấu tranh phòng chống hoạt động “ tín dụng đen” và tội phạm liên quan đến “ tín dụng đen”.

Hoạt động quản trị xã hội để xã hội được quản lý tốt theo pháp luật và bao gồm nhiều hoạt động cụ thể như:

Một là, đẩy mạnh tuyên truyền nâng cao nhận thức pháp luật cho người dân, nhất là phổ biến các quy định về giao dịch vay mượn, huy động, sử dụng vốn an toàn cũng như các phương thức, thủ đoạn của tội phạm tín dụng đen. Đồng thời chú trọng tuyên truyền và giáo dục tài chính để làm thay đổi nhận thức của người tiêu dùng về vay tiêu dùng tín chấp tại các công ty tài chính cũng như các vấn đề liên quan đến tài chính toàn diện, tài chính cá nhân của người dân. Đẩy mạnh tuyên truyền, phổ biến các văn bản pháp luật về cơ chế, chính sách tín dụng ngân hàng, các gói, khoản vay ưu đãi cho mọi tầng lớp nhân dân.Thường xuyên thông báo phương thức, thủ đoạn của các đối tượng hoạt động cho vay trực tuyến trên không gian mạng, vay qua ứng dụng... để nhân dân biết, cảnh giác, chủ động phòng ngừa.

Việc giáo dục tài chính cần được xem là một trong những trụ cột chính, vừa nâng cao hiểu biết của người dân về các dịch vụ nhằm giúp họ có ý thức tìm đến tín dụng hợp pháp thay vì tín dụng đen, đồng thời nâng cao ý thức trả nợ để đảm bảo quyền lợi của chính người đi vay và góp phần thức đẩy thị trường tài chính phát triển bền vững hơn.

Hai là, đối với lực lượng Công an nhân dân cần tăng cường công tác quản lý các đối tượng hình sự hoạt động lưu động, các đối tượng có tiền án, tiền sự, các đối tượng nghiện ma túy, thanh thiếu niên hư… hạn chế việc các đối tượng này tham gia hoặc tiếp tay cho hoạt động cho vay lãi nặng, đòi nợ thuê nhằm hạn chế việc phát sinh tội phạm và vi phạm pháp luật từ “tín dụng đen”. Nâng cao hiệu quả công tác quản lý nhà nước đối với các ngành nghề kinh doanh có điều kiện về an ninh, trật tự, các cơ sở kinh doanh có dấu hiệu hoạt động “tín dụng đen”; kịp thời phát hiện, đấu tranh với các vi phạm pháp luật của các công ty tài chính, tín dụng, các dịch vụ cho vay trực tuyến, vay qua ứng dụng điện thoại di động (app), các hình thức hụi, họ, các đối tượng có biểu hiện huy động vốn lãi suất cao có dấu hiệu lừa đảo, chiếm đoạt tài sản, đầu tư tài chính, tiền ảo, cho vay lãi nặng.

Tăng cường các biện pháp quản lý, ngăn chặn, xử lý nghiêm các hoạt động thu thập, sử dụng, phát tán, kinh doanh trái pháp luật thông tin cá nhân của người khác. Mở các đợt cao điểm đấu tranh, triệt phá các băng nhóm tội phạm hoạt động "bảo kê", cưỡng đoạt tài sản, cho vay lãi nặng, đòi nợ thuê. Phối hợp chặt chẽ với các cơ quan tư pháp trong công tác phát hiện, đấu tranh, đẩy nhanh tiến độ điều tra, truy tố, xét xử các vụ án liên quan đến “tín dụng đen”, nhất là các vụ án đối tượng sử dụng công nghệ cao, có yếu tố nước ngoài.

Tổ chức thực hiện tốt Chỉ thị 12/CT-TTG ngày 25/04/2019 của Thủ tướng Chính phủ về việc tăng cường phòng ngừa, đấu tranh với tội phạm và vi phạm pháp luật liên quan đến hoạt động “ tín dụng đen”.

Viện kiểm sát nhân dân, Tòa án nhân dân các cấp phối hợp với ngành Công an xét xử nghiêm minh đối với các loại tội phạm có liên quan đến "tín dụng đen", lừa đảo chiếm đoạt tài sản đảm bảo tính răn đe, giáo dục, phòng ngừa tội phạm.

Mặt trận Tổ quốc Việt Nam và các đoàn thể tham gia vận động phong trào toàn dân bảo vệ an ninh Tổ quốc, giám sát hoạt động của các lực lượng chức năng trong công tác phòng ngừa, đấu tranh với tội phạm và vi phạm pháp luật nói chung và liên quan đến "tín dụng đen" nói riêng.

Ba là, cải thiện an sinh xã hội, nâng cao đời sống người dân nhằm hạn chế các nguyên nhân gốc rễ dẫn đến hoạt động tín dụng đen. Hiện nay, công tác an sinh xã hội chưa tốt, chưa thể đáp ứng được nhu cầu của người dân. Do vậy, cần phải đảm bảo mỗi người dân phải có bảo hiểm y tế; cần miễn phí cho học sinh từ mẫu giáo đến lớp 12; tạo ra những căn nhà xã hội cho người dân thuê với chi phí thấp... từ đó, hạn chế tác động xấu của tín dụng đen, góp phần ổn định xã hội.

Đồng thời việc phát triển các tổ chức tài chính vi mô, quỹ tín dụng nhân dân, "chân rết" của ngân hàng chính sách xã hội, chi nhánh của công ty tài chính… và minh bạch hóa thị trường tài chính là những biện pháp cần sớm được thực hiện trong thời gian tới. Theo đó, cần tiếp tục triển khai các kế hoạch mở rộng mạng lưới điểm giới thiệu dịch vụ, bán hàng thông qua việc hợp tác với các đối tác cung ứng sản phẩm; Hoàn tất thử nghiệm công nghệ cao trên các ứng dụng cho vay tự động nhằm tiếp cận nhanh chóng và mang đến các trải nghiệm vay linh hoạt cho các khách hàng tại khu vực nông thôn, vùng sâu vùng xa...

Các lực lượng chức năng tăng cường công tác thanh, kiểm tra và xử lý đối với các doanh nghiệp nước ngoài, người nước ngoài núp bóng có hoạt động cho vay trực tuyến theo chỉ đạo của ngân hàng Nhà nước Việt Nam.

Trung tướng GS.TS Nguyễn Xuân Yêm, Nguyên Giám đốc Học viện Cảnh sát nhân dân, Bộ Công an.

ThS Mai Việt Dũng, Giảng viên Đại học Quốc gia Hà Nội